「財産なんてわが家にはない」―― その油断が

あなたが亡くなったあと、家族が揉める原因になるかも…。

教えてくれる人

![]()

司法書士法人はやみず総合事務所代表

速水陶冶さん

主に成年後見や家族信託の分野で、高齢者の財産管理に携わっている。著書に『親が認知症になる前に読むお金の本』(サンエイ新書)。

年金暮しだし、貯金も多くないので、相続税は気にしなくていいですよね?(69歳・男性)

相続人の数を把握したうえで、財産の総額を調べ、相続税が発生するかどうか確認しましょう。

人は誰しもいつか亡くなるので、相続はどんな人にも発生します。財産の多い少ないにかかわらず、誰が何を相続するかは必ず決めることになるのです。

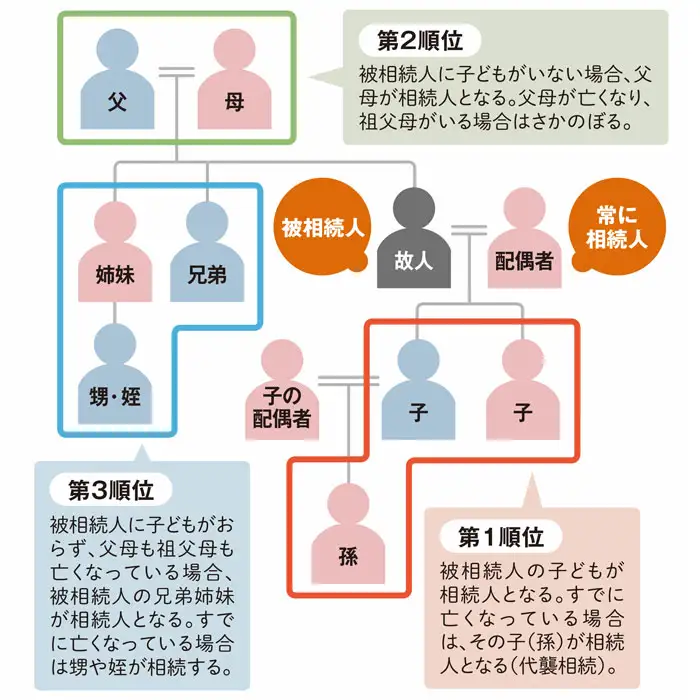

亡くなった人の財産は、遺言書がない限り、民法によって規定された「法定相続人」が相続することになります。

誰がその対象になるかというと、まず亡くなった人の配偶者は必ず法定相続人になります。配偶者以外で法定相続人になれるのは、亡くなった人の子ども、父母、兄弟姉妹です。ただし、全員がなれるわけではありません。優先順位が決められており、

第1順位…子ども

第2順位…父母

第3順位…兄弟姉妹

となっています(下図参照)。

法定相続人の順位を確認

例えば、亡くなった人に配偶者と子どもがいるとしましょう。この場合、配偶者と子どもが法定相続人となり、父母と兄弟姉妹には相続の権利がありません。上位の順位の人がいる限り、下位の人は相続人にはなれないのです。

もし第1順位の子どもが故人より先に亡くなっている時は、その子(孫)が相続人となります。これを「代襲相続」といいます。

相続税は「お金持ちの税」ではなく「みんなの税」

質問者と同じく「相続税はわが家にはかからないもの」と思い込んでいる人は少なくありません。そもそも相続税とは、亡くなった人の財産を引き継ぐ際に、相続人に発生する可能性がある税金のことです。

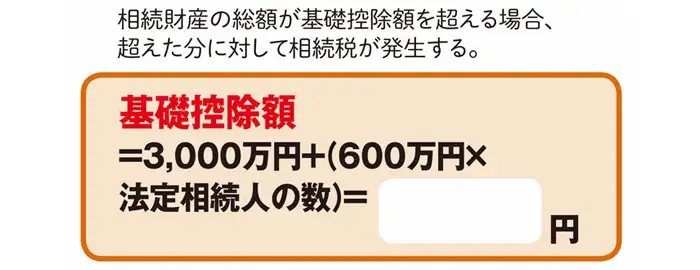

「発生する可能性がある」としたのは、相続税には基礎控除額があり、相続財産がこの額を下回れば、相続税は発生しないからです。

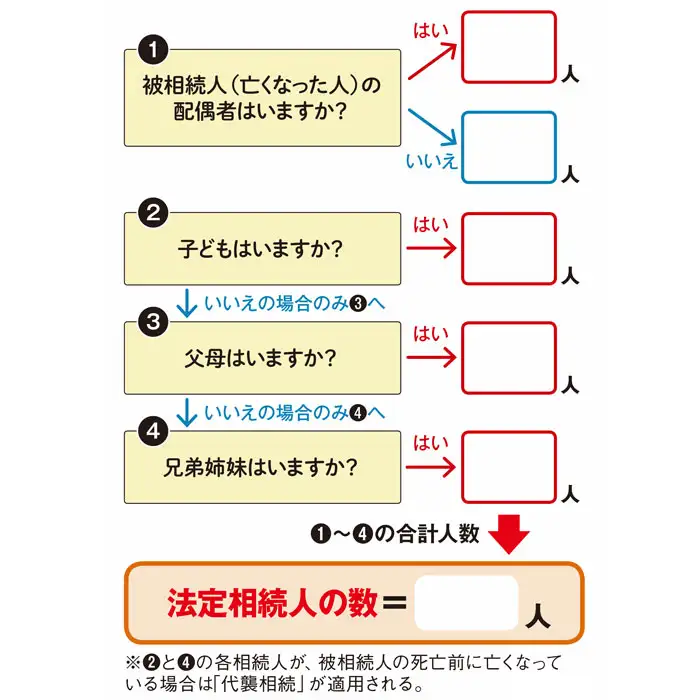

そこで気になるのは、自分の財産は相続税の対象になるのかどうかということ。下図をごらんください。まずは法定相続人の数を確定させます。確定したら基礎控除額の計算式「3000万円+600万円×法定相続人の数」に当てはめます。仮に法定相続人が2人だとしたら、基礎控除額は4200万円です。

次に相続財産の金額を算出して合計します。財産の対象となるのは「預貯金・現金」「土地・建物」「株式・社債など有価証券」「自動車・バイク」などです。

ただ、これらすべての財産の金額を正確につかむ必要はありません。財産の大半を占める「預貯金・現金」「土地・建物」の金額を大まかに把握しておけばいいと思います。そしてその金額が、計算した基礎控除額より上か下かで、相続税が発生するかどうかわかります。

預貯金が多くなくても、もし都心部に土地や建物を所有していたとしたら、簡単に基礎控除額を超えてしまうものです。相続税が発生することがわかると事前に節税対策もできますので、元気なうちに把握しておきましょう。

法定相続人の数を確認

相続税の基礎控除額を求める

負債がある場合は必ず家族に伝えること

相続財産は預貯金や土地、建物などプラスの財産だけではありません。借金などの負債も含まれます。もし亡くなった人に負債があった場合、相続人は負債を受け継ぐか、受け継がないかを決める必要があります。

その方法は、プラスの財産も負債もすべてを相続する「単純承認」のほか、相続人が負債を相続しなくて済む「限定承認」と「相続放棄」があります。

- 限定承認…プラスの財産の限度で負債を支払い、余りが出れば相続できます。相続人全員の合意が必要です。

- 相続放棄…プラスの財産も負債もすべて受け継がないという方法です。相続人それぞれが単独で決めることができます。

限定承認と相続放棄をする場合は、相続発生時から3ヵ月以内に家庭裁判所に申請しなければなりません。申請しないと単純承認したものとみなされ、負債も相続し、返済することになります。

もし負債が多くて、配偶者や子どもに背負わせたくないなら、事前に負債があることを伝えておきましょう。